投稿

インボイス制度の施行が貸主へ及ぼす影響① 2022年10月号

2023.04.26

令和5年10月1日から、消費税の仕入れ控除の方式として適格請求書等

保存制度(インボイス制度)が導入されるのに伴い、これまでと何がかわる

のか、消費税の基本的な仕組みを押さえたうえで、貸主の賃貸経営の観点

から知っておきたい点をご紹介します。

①消費税の基本的な仕組み

消費税は、資産の譲渡・貸付、サービスを提供したときに、その対価に10%の

税金を上乗せして、最終的に消費者に負担させる仕組みです。課税事業者が行っ

た国内取引に対して課税されます。また消費税は、原則、売り上げに係る消費税

(預かった消費税)- 仕入れに係る消費税(支払った消費税)で計算されます。

不動産賃貸経営の場面においては、事務所・店舗の賃料、共益費、駐車場料など

の【課税売上】に対して消費税が課税され、消費税を受け取ります。一方建物の

修繕代金、仲介手数料などの【課税仕入れ】に対して消費税が課税されて消費税

を支払います。しかし、住宅の貸付による賃料、共益費等については非課税とな

ります。

②インボイス制度とは

インボイスは税率区分が記載された請求書、納品書、領収書、レシート等ですが、

通常のレシートと異なるのは、適格請求書発行事業者が発行したことがわかるよ

うに登録番号が記載されることです。

これからは、仕入れに係る消費税を控除して消費税を計算するには、原則として

インボイスが必要とされるようになります。

そして、この登録事業者は、消費税の申告をする人(「課税事業者」)に限られ

ています。免税事業者は、インボイスが発行できません。ここがインボイス制度

のポイントです。

課税事業者は、原則、2年前(2期前)の課税売上高が1,000万円を超える人

(法人)です。

テナント家賃などで売上が1,000万円ないと免税事業者になります。

住宅用の賃料がほとんどの貸主は免税事業者になっているのが現状です。

③賃貸経営における貸主の影響

(1)登録業者になるには

課税売上高が1,000万円以下でも、免税事業者は『消費税課税事業者選択届』を

税務署に提出することで課税事業者になることができます。

令和5年10月1日から課税事業者(適格請求書発行事業者)となる場合は特例

として適格請求書発行事業者の登録申請書を令和5年3月31日までに提出する

事で『消費税課税事業者選択届』の提出を省略する事ができます。

また、原則として令和5年3月31日までに登録手続きを行わないと令和5年

10月1日からの登録が受けられません。

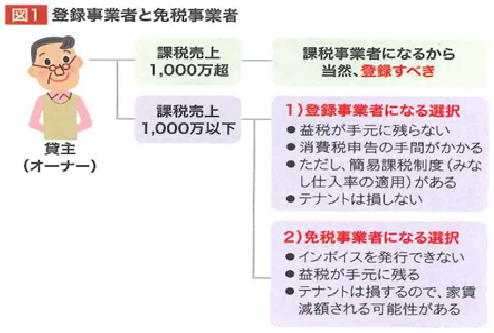

(2)登録業者になるかどうか

そこでテナント賃料(年1,000万円に満たない)がある貸主の場合、課税事業者

になって、登録事業者の登録をしたほうがよいかどうかになります。

登録がある場合と登録がない場合を年間賃料120万円で賃貸し、内10.8

万円を消費税とした場合を想定します。

☆登録がある場合(借主の消費税の計算)

受取消費税(20万円)- 控除される消費税(10.8万円)=

借主の税負担(9.2万円)

借主は、支払った消費税10.8万円が仕入税額控除となります。

もし、マイナスとなったときは消費税還付を受けることができます。

インボイス制度適用前は、貸主が免税事業者でも、仕入税額控除できましたが、

インボイスが適用された場合には下記のようになります。

受取消費税(20万円)- 控除される消費税(0万円)=

借主の税負担(20万円)

インボイスが発行できない免税事業者の場合だと、借主支払った消費税10.8

万円は、仕入税額控除とはならないのです。

借主にとっては、納税する消費税が増えてしまうことになります。本来貸主が納税

するはずの消費税分を実質的に借主が負担することになってしまいます。

つまり、インボイス登録するかどうかの影響が借主の方に出てしまうことになります。

そこで負担を嫌がる借主は次のような対応が考えれます。

○免税事業者とは取引しない

○消費税の負担がないように賃料の減額を要求する

免税事業者のままでいると、仕入税額控除ができない借主は退去を検討する可能性も

あります。このような状況を迫られるのは、店舗・事務所・倉庫・工場以外にも駐車

場収入、太陽光発電収入など課税売上が(少額でも)ある場合も同様です。

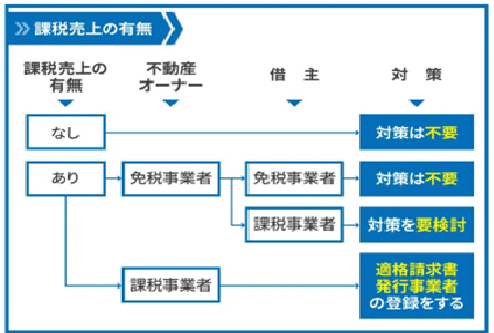

④貸主の対応としての考え方

インボイス制度の導入に向けて貸主がどのような対策を講じるべきかは、貸主と借主

が課税事業者か免税事業者か、課税売上があるか否か、といった状況によって異なり

ます。貸主の状況を4パターンに分けて解説していきます。

(1)課税売上がない

課税売上がない貸主にはインボイス制度の影響はありません。この場合、貸主が課税

事業者か免税事業者かは関係ありません。したがってアパートやマンションといった

住居のみを所有する貸主は、特段対策の必要はありませんので、ご安心ください。

(2)課税売上がある&借主が免税事業者の場合 ⇒インボイス制度の対策は不要

テナント家賃や駐車場収入等の課税売上がある場合でも、借主が免税事業者であれば、

インボイス制度の対策は必要ありません。

なぜなら、免税事業者の借主はそもそも仕入税額控除ができないため、貸主にインボ

イスの発行を求めてくることはないからです。

ただし、一般的には店舗や事務所といったテナントの借主は課税事業者であるケース

がほとんどだと思います。

(3)貸主が免税事業者&課税売上がある&借主が課税事業者の場合

⇒インボイス制度の対策を要検討

貸主が免税事業者で、課税事業者に対するテナント賃料などの課税売上がある場合は、

インボイス制度の影響を受けるため、免税事業者のままか課税事業者の登録をするか

の対策を検討する必要があります。

(4)貸主が課税事業者&課税売上がある場合 ⇒適格請求書発行事業者の登録をする

すでに貸主が課税事業者であり、消費税を含んだ賃料を受領していれば、インボイス制

度が導入されてもデメリットは特にありません。

課税売上があるなら適格請求書発行事業者の登録手続きをしましょう。

⑤免税事業者のまま取引を継続することも可能

テナントの転居にはそれなりに費用がかかりますし、店舗や事務所、駐車場などは立地

も重要となってまいります。

物件の立地やその他の事情を考慮した上で、借主が退去する可能性が低いと判断できれば、

そもそも当初より消費税分を減額していたと解釈できる事や消費税を課税していない取引

なので仕入税額控除を適用できていたのが制度上間違いであるとし、賃料の減額には特に

応じないといった強気の姿勢を取ることもできる

でしょう。